«بلاك چين فناوري است و بيت كوين صرفاً اولين تجلي جريان اصلي پتانسيل آن است.» اين را مارك كنيگسبرگ، كه يكي از معتقدان مشهور به بلاك چين است نقل مي كند و اكنون كه بيش از هزاران ارز ديجيتال در جهان وجود دارد، اين بيانيه چقدر درست است. در اين مطلب به مقايسه كاردانو و ريپل، نحوه كاركرد آن ها و موارد مربوط به هر ارز مي پردازيم.

درست است كه بيت كوين اولين قدم ورود به بازار بلاك چين بود اما اكنون، سكه ها، سيستم ها و فعاليت هاي متعدد ديگري به اين تكنيك ملحق شده اند و سرمايه گذاري در اين زمينه را به بهترين شكل ممكن براي داشتن بهترين شانس سود در آينده انجام مي دهند. كاردانو و ريپل هر دو پلتفرم هاي بلاك چين ارز ديجيتال هستند كه رقيب يكديگر محسوب مي شوند. هر دو يكي از بهترين سيستم هايي هستند كه كاربران فعال زيادي از آنها پشتيباني مي كنند.

كاردانو چيست؟

Cardano يك بلاك چين عمومي است كه از پروتكل اثبات سهام به نام Ouroboros استفاده مي كند. اين پلتفرم كه يك شبكه غيرمتمركز است، توسط چارلز هاسكينسون، كه يكي از بنيانگذاران اتريوم است، در سال 2015 كشف شد.

اين شركت داراي ارز ديجيتال مخصوص به خود است كه ADA نام دارد. اين نام تحت تأثير آدا لاوليس كه يك رياضيدان بود و به عنوان اولين برنامه نويس كامپيوتر جهان شناخته مي شود، انتخاب شده است. يك تراكنش انجام شده روي پلتفرم كاردانو به طور متوسط حدود 5 تا 7 دقيقه طول مي كشد. درك اين پلتفرم نسبتاً راحت تر از ساير پلتفرم هاي موجود در بازار است. بنابراين از مبتدي تا حرفه اي مي توانند از آن استفاده كنند.

از آنجايي كه كاردانو از پروتكل POS (اثبات سهام) پيروي مي كند، نمي توان آن را استخراج كرد، بلكه در عوض استيك مي شود. اين پروتكل نسبت به پروتكل محبوب ديگر كه اثبات كار ناميده مي شود (Proof of work) انرژي كمتري مصرف مي كرد. اين شركت ادعا مي كند كه به دليل استفاده از PoS و Ouroboros، پايدارترين بلاك چين از نظر زيست محيطي است.

ريپل چيست؟

ريپل يك شبكه پرداخت ارز ديجيتال منبع باز و همچنين يك تسويه سريع است كه سيستمي براي انتقال وجوه به شمار مي آيد. اين شبكه با در نظر گرفتن سيستم پرداخت معمولي بلاك چين طراحي شده است و چيزي كه آن را از سايرين جدا مي كند اين است كه سيستم هاي پرداخت مختلف را به هم متصل مي كند.

اين شبكه سكه مخصوص به خود به نام XRP دارد. اگرچه Ripple و XRP اغلب به جاي يكديگر استفاده مي شوند اما هر دو كاملاً متفاوت هستند. ريپل شركت پشت XRP است. كارمزد تراكنش در پلتفرم ريپل بسيار كم است. به طور تقريبي، معادل 1/1000 سنت است كه از هر تراكنش انجام شده در سايت برداشت مي شود.

شركت پشت پلتفرم ريپل، OpenCoin است كه در اواخر سال 2013 به آزمايشگاه هاي ريپل تبديل شد. اين شبكه يك سيستم انتقال پرداخت جهاني است كه برخي از بانك هاي محبوب و ساير پلتفرم هاي مالي به آن متصل هستند. سرمايه گذاري در توكن اصلي خود، يعني XRP، يك سرمايه گذاري كم ريسك با پيش بيني سودآوري در آينده براي صاحبان آن در نظر گرفته مي شود.

ADA چگونه كار مي كند؟

كاردانو و ADA از سال 2017 در حال فعاليت است. كاردانو شباهتهايي با اتريوم دارد، زيرا توسعه دهندگان Cardano مي توانند dAppهايي را تهيه كنند كه توسط توكن ADA ارائه مي شوند. اما چيزي كه كاردانو را از اتريوم متمايز مي كند اين است كه از يك رويكرد آكادميك مبتني بر مقاله براي تكرار استفاده مي كند. كاردانو از داده هاي بررسي شده براساس گزارش هاي آكادميك استفاده مي كند تا فرصت هايي را براي چگونگي تنظيم و تغيير كاردانو براي موفقيت آينده پيدا كند.

كاردانو همچنين از سيستم اجماع اوروبوروس براي عمليات استفاده مي كند. اين مكانيسم اثبات سهام به رهبران اسلات اجازه مي دهد تا ADA را به عنوان پاداش در ازاي تأييد تراكنش ها دريافت كنند. اين سيستم به بسياري از رهبران اين امكان را ميدهد تا ارز را استخراج كنند، به علاوه نيازي به آنلاين بودن افراد زيادي براي فرآيند استخراج در مقايسه با ساير ارزها ندارد. اين موضوع مانع ورود را كاهش مي دهد و توليد كاردانو را آسان تر مي كند.

XRP چگونه كار مي كند؟

ريپل يا XRP در سال 2012 به عنوان يك سيستم طراحي شده براي انتقال يكپارچه ارزهاي فيات شكل گرفت. موسسات مالي مي توانند از XRP براي تكميل نقل و انتقالات پولي فرامرزي استفاده كنند. يك فرد در يك كشور مي تواند يك ارز فيات را به XRP تبديل كند كه به شخص ديگري منتقل مي شود و دوباره به ارز فيات در منطقه محلي خود تبديل مي شود. اين كار اجازه مي دهد مديريت ارزهاي فيات سريع تر، كم هزينه تر و به طور بالقوه ايمن تر باشد.

ريپل دسترسي به بلاك چين خود را محدود به تاييد كننده هاي مؤسس مي كند كه اجازه مي دهند تراكنش ها به جلو حركت كنند. افراد مي توانند از طريق گره هاي منحصر به فردي كه مجوز اعتبارسنجي فعاليت هاي زنجيره را دريافت مي كنند، به بلاك چين دسترسي داشته باشند. بلاك چين ريپل به گونه اي طراحي شده است كه براي بانك ها و ساير ارائه دهندگان خدمات مالي قابل دسترسي باشد. اين امر بر سادگي در مديريت نقل و انتقالات پولي با اطمينان از اينكه (فقط كساني كه نظارت بر پرداخت پول دارند مي توانند از آنها استفاده كنند)، تأكيد مي كند.

مقايسه كاردانو و ريپل

يكي از موارد مقايسه كاردانو و ريپل در اين است كه ارز ديجيتال كاردانو ADA است، در حالي كه ارز ديجيتالي كه ريپل ارائه مي دهد XRP نام دارد. زبان هاي اين پلتفرم نيز متفاوت است. كاردانو به زبان Haskell و ريپل به زبان ++C نوشته شده است.

مورد ديگر مقايسه كاردانو و ريپل در اين است كه كاردانو يك پلتفرم بلاك چين شناخته شده است كه از سال 2016 مورد استفاده قرار گرفته است. اين پلتفرم نه تنها به عنوان يك صرافي ارزهاي ديجيتال استفاده مي شود، بلكه ارز ديجيتال خود را نيز براي ارائه در بازار دارد. نام كاردانو از جرولامو كاردانو كه يك رياضيدان تاثيرگذار در دهه 1500 بود، گرفته شده است. سيستم كريپتوكارنسي كاردانو ادعا مي كند كه آنها نسل سوم بلاك چين هستند، به اين معني كه مي توانند مشكلات نسل دوم را حل كنند.

ريپل يك شبكه ارز ديجيتال است كه در آن افراد مي توانند تسويه حساب ها را انجام دهند، انواع مختلفي از ارزهاي ديجيتال را مبادله كنند و به طور كلي يك پروتكل پرداخت داشته باشند. اين شبكه توسط آزمايشگاه ريپل كه در ايالات متحده مستقر است طراحي شده است. پورتفوليوي شبكه بسيار متنوع است. هدف اوليه اين شركت ارائه يك شبكه پرداخت بزرگ بود و چند سال بعد آنها ارز ديجيتال خود را راه اندازي كردند و اكنون يكي از محبوب ترين سيستم هاي تراكنش پرداخت است.

كاردانو و ريپل هر دو به شركت كنندگان و كاربران اجازه مي دهند پول و ارز انتقالي خود را مديريت كنند اما اين دو بلاك چين تفاوت هاي قابل توجهي در رويكردشان دارند. شبكه كاردانو داراي عملكرد قرارداد هوشمند و پشتيباني از طيف گسترده اي از برنامه هاي غيرمتمركز يا dApps است كه با اجماع از طريق سيستم اثبات سهام به دست آمده است. در مقايسه با كاردانو، ريپل در درجه اول براي انتقال پول در سراسر مرزها استفاده مي شود، به علاوه از يك بلاك چين استفاده مي كند كه براي دستيابي به اجماع به گره هاي مشاركت كننده متكي است. ريپل را نمي توان استخراج كرد، زيرا كل عرضه آن توسط اپراتورهاي بلاك چين ديكته مي شود و اطمينان حاصل مي شود كه تنها مقدار لازم سكه در يك زمان در دسترس خواهد بود.

در حالي كه كاردانو و ريپل هر دو ارزهاي رمزنگاري شده قابل توجه در بازار امروز هستند، اما با استفاده از مكانيسم هاي مختلفي عمل ميكنند. در مقايسه كاردانو و ريپل، بايد گفت كاردانو براي استفاده عمومي در دسترس است، در حالي كه ريپل براي استفاده در بانكداري خصوصي طراحي شده است. ريپل همچنين بر انتقال كارآمد ارزش تمركز دارد، در حالي كه كاردانو عمدتاً بر روي تقويت يك اكوسيستم پر جنب و جوش از برنامه هاي غيرمتمركز يا dApps تمركز مي كند.

از ديگر موارد مقايسه كاردانو و ريپل مي توان به موارد زير اشاره كرد:

تاثيرات قيمت

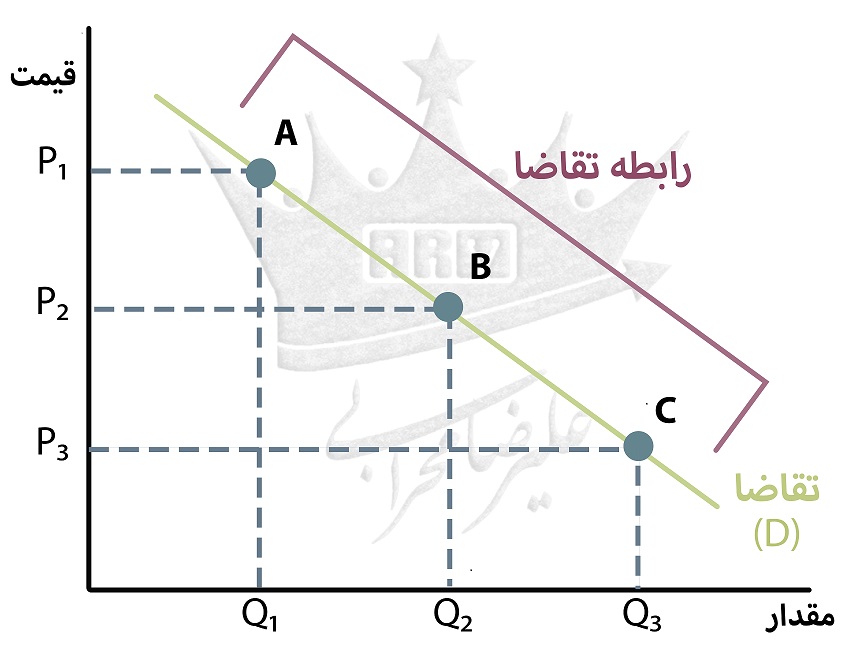

قيمت هاي بازار كاردانو در مقايسه با ساير ارزهاي ديجيتال به روش هاي مشابهي تحت تأثير قرار مي گيرد. اين قيمت ها براساس تقاضاي بازار و شرايط عمومي بازار تغيير مي كند.

قيمت هاي ريپل از طريق كاهش تورم تغيير مي كنند و زماني رخ مي دهد كه قيمت كالاها كاهش مي يابد و منجر به افزايش قدرت خريد مي شود. در حالي كه حداكثر عرضه 100 ميليارد توكن ريپل در بازار وجود دارد، بخشي از اين توكن ها بايد در هر تراكنش از بين بروند تا حداكثر عرضه موجود تنظيم شود.

استخراج

در حالي كه مي توانيد كاردانو را از طريق استيك استخراج كنيد، نمي توانيد همين كار را براي ارز ديجيتال ريپل يعني XRP انجام دهيد. ريپل از سيستمي استفاده مي كند كه در آن سازندگان ارز، توكن ها را ضرب كرده و در اختيار بانك ها و ساير طرف هاي شركت كننده قرار مي دهند. هيچ شركت كننده ديگري قادر به استخراج توكن ريپل نيست.

زمان معامله

يكي ديگر از پارامترهاي مقايسه كاردانو و ريپل در مورد زمان معامله است. زمان لازم براي تكميل تراكنش براساس واحد پولي متفاوت خواهد بود. در بيشتر موارد مي توانيد تراكنش را با كاردانو در كمتر از يك دقيقه انجام دهيد. اما از آنجايي كه براي اطمينان از برگشت ناپذيري كامل معامله، نقل و انتقالات بيشتري در زنجيره ضروري است، ممكن است اين كار تا بيست دقيقه طول بكشد تا تراكنش كاملاً ايمن باشد.

ريپل خيلي سريعتر كار مي كند، زيرا مديريت معاملات كمتر از يك دقيقه طول مي كشد. يك دقيقه اغلب حداكثر مدت زماني است كه يك انتقال در شبكه ريپل طول مي كشد. بازه زماني به طور قابل توجهي كوتاهتر از آنچه كه در هنگام تلاش براي پرداختن به يك انتقال بانكي سنتي انتظار مي رود است.

اعتبار سنجي

كاردانو براي اعتبارسنجي تراكنشها در شبكه از پروتكل اجماع اثبات سهام اوروبوروس استفاده مي كند. پروتكل اجماع اثبات سهام اوروبوروس در مقايسه با ساير شبكه ها از جمله اتريوم و يا بيت كوين بي نهايت مقياس پذير و كارآمد مي باشد. در همين حال، ريپل از مكانيزم اثبات سهام مانند كاردانو و يا سيستم اثبات كار مانند بيت كوين استفاده نمي كند. در مقابل، ريپل نيز متكي به پروتكل اجماع براي تاييد موجودي حساب ها و تراكنش هاي درون شبكه خود مي باشد. در واقع ريپل مجموعه اي از اعتبارسنجي ها را كه تراكنش هاي شبكه را تأييد مي كنند، انتخاب مي كند. همچنين انتظار ميرود كه در رابطه با ميزان غير متمركز بودن آن، سوالاتي ايجاد كند. در حالي كه اين احتمال وجود دارد كه چنين چيزي باشد، بايد اين مورد را نيز در نظر داشت كه مركزي بودن نه تنها اشتباه نيست، بلكه باعث كارآمدتر شدن برخي از فرآيند ها مي شود.

چه چيزي كاردانو و ريپل را شبيه هم مي كند؟

در كنار بيان تفاوت ها و مقايسه كاردانو و ريپل شايد بد نباشد به شباهت هاي آن ها نيز اشاره كنيم.

ارزش ها

اين توكن ها براي استفاده افراد در بازار امروزي آسان است. ارزش كاردانو تا سپتامبر 2021 حدود 2 دلار بود، در حالي كه ارزش بازار آن حدود 65 ميليارد دلار است. ريپل يا XRP داراي ارزشي در حدود 90 سنت با سقف 40 ميليارد دلار است. اين دو ارز داراي روند قيمتي مشابهي هستند، زيرا در اكثر شرايط ارزش آنها با هم افزايش و كاهش مي يابد.

انرژي كمتر

طراحي استفاده از Cardano و Ripple تضمين مي كند كه آنها به اندازه بيت كوين انرژي مصرف نخواهند كرد. كاردانو نياز به سيستم ماينينگ نداشته و از الگوريتم ديگري قدرت ميگيرد. دسترسي ريپل نيز محدود است و تضمين مي كند كه براي تراكنش هاي مختلف از تواني بيش از حد لازم استفاده نمي كند.

ريپل هولد كنيم يا كاردانو؟

ريپل و كاردانو پلتفرم هاي متفاوتي هستند. يكي براي پرداخت و ديگري براي بلاك چين است. كاردانو با كار كردن بر روي پروتكلهاي اثبات سهام، آن را تبديل به يكي از سريع ترين و بزرگ ترين شركت هاي جهان در زمينه كريپتو مي كند. در حالي كه XRP به عنوان يك رمز ارز، توسط ريپل توسعه يافته است و زمان تراكنش آن در مقايسه با شركت هاي كريپتويي ديگر بسيار كمتر هست. اين رمز ارز را مي توان به عنوان يكي از سريع ترين و كم هزينه ترين ارزهاي ديجيتال در نظر گرفت. XRP داراي بيش از 150 بانك متصل به خود و مجوز ISC مي باشد، در حالي كه كاردانو داراي مجوز Apache است. كاربران ميتوانند تحت تصميمات شخصي و يا تقليد از سرمايه گذاري هاي موفق ترين اعضاي جامعه، سرمايه گذاري كنند.

براي كسب اطلاعات بيشتر در زمينه آموزش ارز ديجيتال، بر روي لينك كليك كنيد.

جدول مقايسه كاردانو و ريپل

| پارامترهاي مقايسه | كاردانو | ريپل |

| محل استقرار | زوگ، سوييس | سان فرانسيسكو، امريكا |

| سال تاسيس | 2017 | 2012 |

| بنيانگذاران | چارلز هاسكينسون | كريس لارسن و جد مك كالب |

| توسعه دهندگان | بنياد كاردانو، IOHK، و EMURGO | آزمايشگاه شركت ريپل |

| ارز ديجيتال | ADA | XRP |

| زبان مورد استفاده | Haskell | ++C |

| قيمت ها | براساس تقاضا و شرايط عمومي بازار | از طريق كاهش تورم |

| زمان معامله | تا 20 دقيقه | تا 1 دقيقه |

| استخراج | استيك | ضرب توكن |

| حداكثر عرضه | 45 ميليارد | 100 ميليارد |

| نوع معامله | قراردادهاي هوشمند | معاملاتي كه توسط بانك ها انجام مي شود |

روابط عمومی در بلاک چین

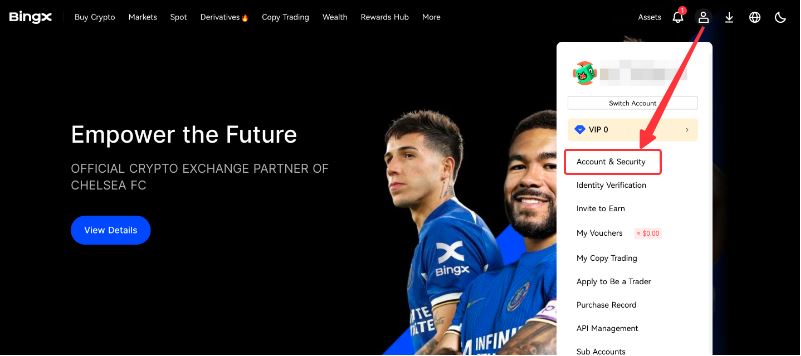

روابط عمومی در بلاک چین احراز هویت در صرافی بینگ ایکس

احراز هویت در صرافی بینگ ایکس هاوینگ بیت کوین

هاوینگ بیت کوین صرافی بینگ ایکس(BingX)

صرافی بینگ ایکس(BingX) کاتالیزور کاردانو چیست؟

کاتالیزور کاردانو چیست؟ بهترین نقطه ورود و خروج

بهترین نقطه ورود و خروج

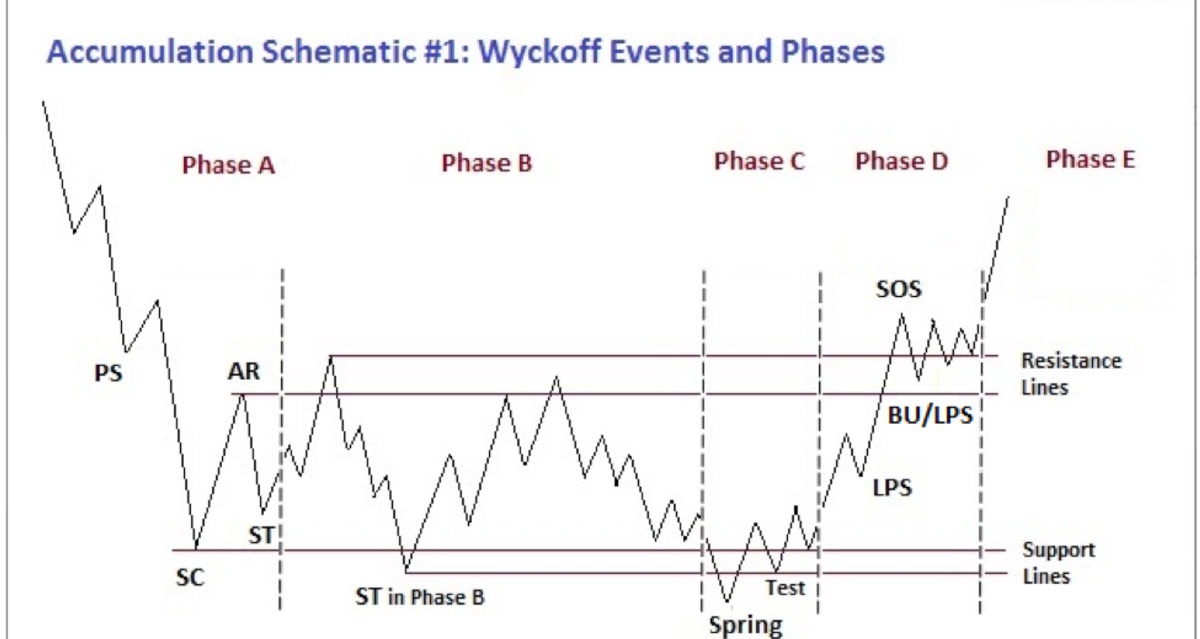

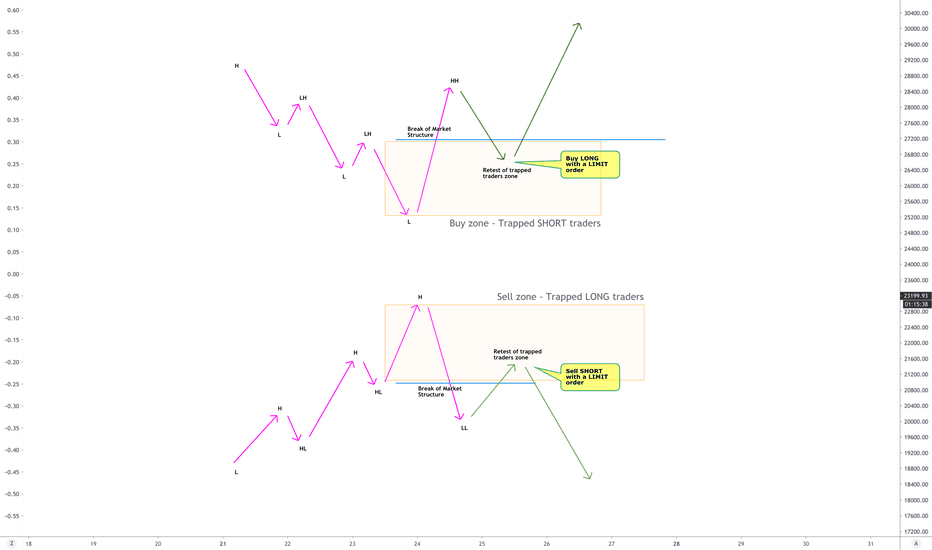

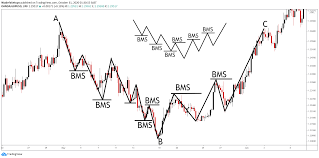

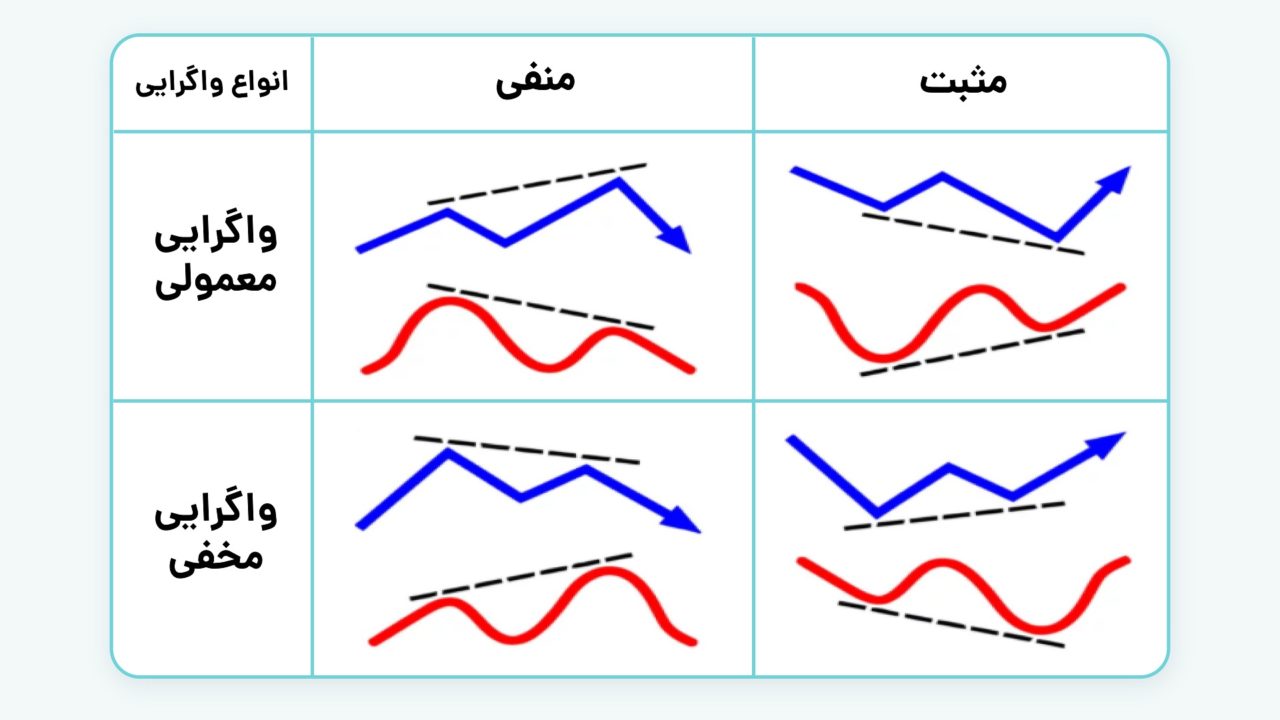

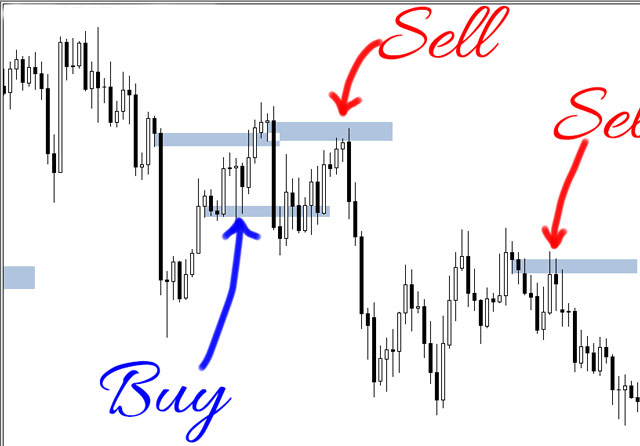

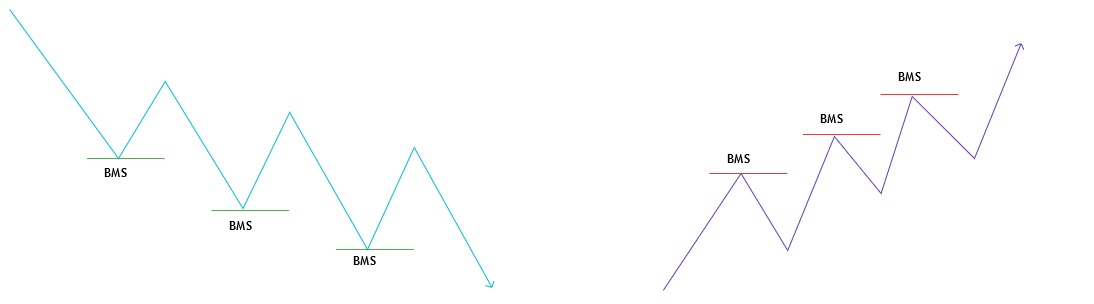

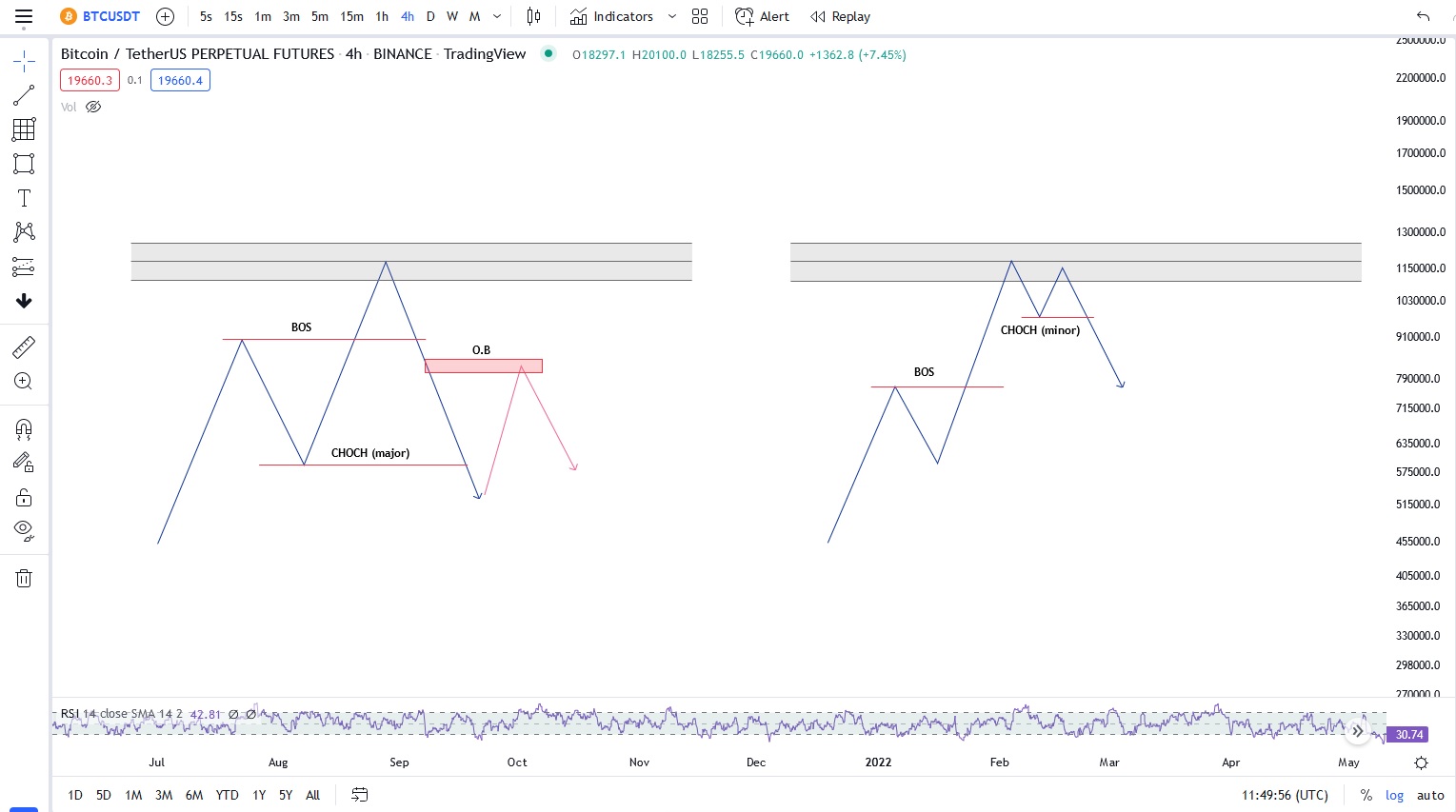

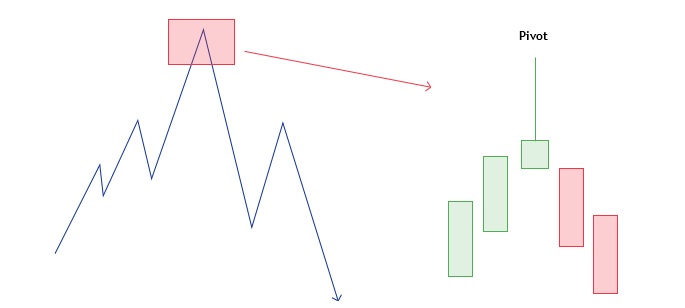

.jpg) موقعيت فعلي و روند احتمالي آينده بازار را تعيين كنيد. آيا بازار در حال تثبيت است يا روند؟ آيا تحليل شما از ساختار بازار،

موقعيت فعلي و روند احتمالي آينده بازار را تعيين كنيد. آيا بازار در حال تثبيت است يا روند؟ آيا تحليل شما از ساختار بازار،

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

نیوز تریدینگ چیست؟

نیوز تریدینگ چیست؟ شبكه كادنا (kadena) چيست؟

شبكه كادنا (kadena) چيست؟ ساختار بازار

ساختار بازار